Mourabaha

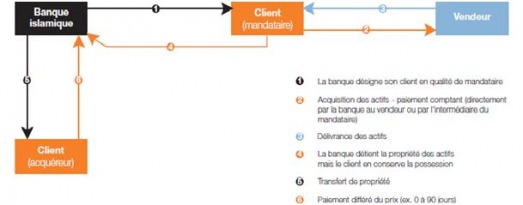

La Mourabaha (ou Murabaha) est une transaction entre un vendeur (le client) et un acheteur (la banque islamique), par lequel ce dernier achète les biens requis par un acheteur et les lui revend à un prix majoré d’une marge clairement et explicitement déterminée. Les bénéfices (marge bénéficiaire) et la période de remboursement (versements échelonnés en général) sont précisés dans un contrat initial. Ainsi, cette transaction comporte un ordre accompagné d’une promesse d’achat et deux contrats de vente. Le premier contrat est conclu entre la banque islamique et le fournisseur du bien. Le second contrat est conclu entre la banque et le client qui émet l’ordre d’achat et qui accepte le paiement différé d’un prix, majoré d’une marge, qui constitue le bénéfice de la banque dans cette opération. Cela permet au client d’acquérir un bien sans contracter un emprunt avec intérêt. Et à la différence du système du système conventionnel, le Mourabaha prévoit une double cession, avec un financier propriétaire du bien financé. Les conditions de vente telles que la marge bénéficiaire pour le vendeur ou les détails de remboursement des échéances sont prédéfinies entre les différentes parties.

La mourabaha demeure parmi les produits islamiques les plus largement utilisés. Toutefois, de nombreux économistes contestent ce mode de financement et assimilent la marge bénéficiaire qui découle de la revente à du riba (intérêt). Ce point est renforcé par le fait qu’une banque islamique semble ne supporter aucun risque dans une opération de mourabaha dans la mesure où c’est le client qui demande à la banque d’acquérir un bien pour qu’il puisse l’acheter ensuite. Ainsi, le client signe une promesse d’achat avant même que la banque ait acheté ledit bien objet de leur futur contrat. Cependant, le risque est bel et bien présent dans ce contrat : Le fait que le client signe une promesse d’achat, ne garantit pas la revente pour la banque islamique. De même, le contrat de vente entre la banque islamique et le fournisseur et celui signé entre la même banque et le client ne sont pas simultanés. De ce fait, il s’écoule un temps pendant lequel la banque est propriétaire dudit bien et donc supporte tous les risques liés à sa propriété. Il est possible, par exemple, que le bien acheté par la banque islamique se détériore avant la signature du second contrat de vente. Dans ce cas, le client est libéré de son engagement qui découle de la promesse d’achat compte tenu de l’absence de l’objet de sa promesse d’achat. D’un autre coté, si le client venait à décéder avant la signature du second contrat de vente et bien la banque serait contrainte de chercher un nouvel acquéreur. En effet, une promesse d’achat ne suffit pas à elle seule à transférer les engagements du client sur ses ayants droits. Là encore, la banque islamique devra chercher un nouvel acquéreur. De plus, le fait de mentionner dans le premier contrat entre la banque islamique et le fournisseur, la personne émettrice de l’ordre d’achat (l’acheteur final) comme son agent recevant la marchandise achetée par elle ne suffit pas à faire disparaître le risque qu’elle supporte. Dans ce dernier cas il n’y a pas transfert de propriété tant que le second contrat ne sera pas signé. Et le second contrat ne peut être signé que si la banque est devenue propriétaire du bien qu’elle compte par la suite vendre au client. En outre, un client qui serait placé par décision judiciaire sous tutelle avant d’avoir signé le second contrat de vente, ne sera plus engagé par sa promesse d’achat. Là encore, la banque islamique devra se débrouiller pour trouver un nouvel acquéreur. En définitive, le risque est toujours présent dans le contrat de mourabaha ce qui est une preuve de sa licéité au plan de la charia.